就在去年,中國礦業一哥紫金礦業出海,豪擲50億拿下了位于阿根廷西北部卡塔馬卡省的Tres Quebradas Salar(3Q)鋰鹽湖項目。

人們很快發現,50億扔出去拿到的還僅僅是采礦權,后續完成開采和精煉,幾十億資本開支還在等著紫金去付。動輒百億的礦山現金投入只夠填一個礦,已經讓很多外界資本望而卻步。

近期,一個本來穩穩抓住鋰礦風口的企業卻折戟沉沙,陷入破產邊緣,其根源就在于鋰礦本身是個深不可測的“坑”。

眾和股份因鋰礦而陷入破產邊緣

2022年2月25日,福建眾和股份有限公司(以下簡稱“眾和股份”)發布公告稱,旗下金鑫礦業有限公司擬引入投資方國城集團,通過增資與借款相結合的方式保全眾和股份核心鋰礦資產免遭拍賣,并助金鑫礦業恢復生產經營能力。

資料顯示,金鑫礦業是我國儲量規模最大的鋰輝石礦之一,也是國內少有的高品質大型鋰礦資源。

眾和股份下屬重要子公司馬爾康金鑫礦業有限公司因陷入經營困境和財務危機,難以清償其自身負債,國城集團通過施救,避免了金鑫礦業持有的采礦權、探礦權及機器設備等核心資產面臨被司法拍賣的風險。

如果打開眾和股份的公告,眾和股份的新三板公告欄中,充斥著查封、訴訟、判決等字眼,這看上去完全不像一家可以隱藏千億市值的鋰礦企業。

這與幾年前那個新能源明星眾和股份相比,一個天上一個地下:那時候的眾和股份,從紡織業成功轉型鋰礦,拿下了金鑫礦業的控股權,但隨著紡織業的衰退,眾和資金流突然斷流,而金鑫礦業更是前期需要消耗大量資本開采。

此刻的眾和陷入了兩難局面:清算資產自然可以自保,但未開采的鋰礦估值著實有限;而福建人許建成選擇了加大油門底部加注,這直接讓已經搖搖欲墜的眾和轟然倒塌。

眾和股份的財報兩年前就已經無法發出,而最后一份財報中,眾和股份的負債已經接近28億,早已資不抵債,債出多頭的眾和股份此刻已經完全癱瘓:

掌門人許建成因金鑫礦權轉讓合同糾紛被黨壩檢方起訴入獄,直到2021年年初被判無罪才重新出山;

地處藏民聚居區的金鑫礦業,眾多當地老百姓為了參與礦業開發,貸款購入卡車參與運輸,現在也已經負債累累;

甚至連債主都換了好幾撥:2018年,為了保住眾和上市殼不退市,中融信托把債權轉讓給興業礦業,興業礦業大股東出資6億來推動金鑫礦業開發,但懷抱亞洲最大鋰礦這個金飯碗,眾和在群龍無首的情況下,始終無法實現臨門一腳,金鑫礦業的開發至今依然擱置。

可笑的是,隨著新能源市場的迅速崛起,碳酸鋰價格也一路飆升,有心人曾經推算過:以當前價格計,金鑫礦業開工2年即可還清全部負債,但此刻的眾和就是一分錢也拿不出來。

國城集團撿漏成功,喜氣洋洋

懷揣鋰礦的眾和股份陷入破產清算邊緣時,國城礦業的大股東國城集團出手了。

增資方案顯示,參考第三方資產評估機構出具的估值報告,投資方將按照投資前金鑫礦業全部股東權益4.29億元的估值實施本次增資。增資完成后,國城常青、國城德遠持股比例分別為48%、2%,阿壩州眾和新能源有限公司仍為公司第一大股東,持股比例為50%。

除此之外,已經走向破產邊緣的眾和股份還與國城集團簽下了戰略合作協議:協議中,國城集團向眾和股份支付2億保證金,參與眾和的破產重組工作。在協議中還留下了一句意味深長的話:恢復眾和股份可持續發展,盡快獨立申請重新上市或由其他上市公司吸收合并換股上市,維護債權人和中小股東的利益。

兩份協議結合來看,是國城集團相當于僅通過出資4.288億注資就拿下了總儲量近300萬噸碳酸鋰的金鑫礦業的50%控股股權,同時通過推動眾和重組,未來還掌握了將金鑫礦業通過換股完成上市的主動權。

300萬噸的金鑫礦業哪怕按2億每萬噸儲量的市值換算計算,也是一個600億市值以上的龐然大物,如果一切順利,國城集團的估值在注資那一刻,就實現了驚人的逆轉。

在國城集團2022年的干部大會記錄中,增資金鑫礦業產生的喜氣洋洋溢于言表:“這一重大經營舉措在實現集團高質量發展的道路上,具有里程碑式的意義。”

鋰礦企業作弊公式

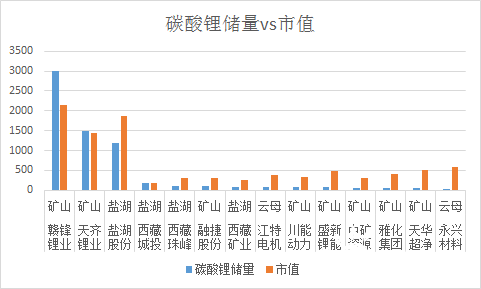

如果將A股所有的有鋰礦的上市公司按市值和儲量排列,我們會發現一個近乎于作弊的公式:碳酸鋰儲量越小的公司相對市值反而越高。

這個公式個中邏輯不難推算:

一家A股上市公司擁有的超強融資能力,疊加鋰資源開發的超高利潤率(回收期不超過兩年)的商業模式,讓市場更愿意給那些資源量相對較低的企業更高的估值。

高估值支撐了鋰礦的融資收購,收購帶來的更高回報率,高回報率的項目帶來更高估值,更高估值支持收購更多鋰礦,在這里形成正向循環。飛輪效應由此誕生:也由此誕生江特電機和西藏珠峰這樣的超級牛股。

因此,拿下鋰礦,完成開采,可以帶來估值的天量飛躍,市值增長幾百億也不在話下。以上市公司公布的儲量來算,每萬噸儲量碳酸鋰約等于5億市值,所以我們過去一年多屢屢看到,當一個百萬噸大型鋰礦在手,可以助力公司市值直沖云霄。

但歷史就是給眾和股份開了個巨大的玩笑。從紡織廠轉行鋰礦,眾和股份顯然猜中了這個開頭,沒有猜中這個結局:

向新能源轉型這一方向毫無疑問是正確的,但轉型過程中資金周轉的巨大缺口,礦山開采前期巨大的資金壁壘和時間成本,交易過程中的眾多法律風險,都是眾和最終陷入流動性危機的重要因素。

更諷刺的是,本應是巨大的現金流來源和就業機會的鋰礦,最終拖垮了眾和,讓眾和陷入了債務,訴訟等多重危機之中,供應商,經銷商,當地政府和民眾都被卷入最終的漩渦。

這不能不成為試圖跨界鋰電,尤其是鋰礦的企業的一個警鐘。當然,也可能找到一個新的撬動點,比如,剛好有另一個眾和股份等著你去收拾殘局。